- Obchodování

- Specifikace instrumentů

- Knihovna syntetických instrumentů

- Obchodování na Měnový index “Europe”

Měnový index “Europe” - &EUR_Index

Obchodování na Měnový index “Europe”

Typ:

PCIInstrument : &EUR_Index

Popis Еuro / nejlikvidnější měny

Měnový index je určen pro analýzu a obchodování s podkladovou evropskou měnou EUR proti ostatnímu segmentu měnového trhu Forex. Jako systémový indikátor trhu se používá portfolio nejlikvidnějších měn: EUR, USD, JPY, AUD, CHF, CAD.

Výhoda

- Reakce indexu na základní události v eurozóně je maximálně zřejmá a stabilní.

- Index tvoří stabilní trendový kanál vhodný pro poziční obchodování.

- Citlivost indexu na základní události ostatních měnových zon je minimální. To vám umožní zjistit nízkovolatilní trendový pohyb indexu, který objektivně popisuje stav eurozóny.

Teoretické základy pro vytvoření indexu naleznete níže v části "Oblast použití".

Struktura

Parametry

Obchodní hodiny

Оblast použití

Struktura

| &EUR_Index | № | Aktiva | Objem / 1 PCI | Úrok | Objem (USD) / 1 PCI | Jednotka pro měření |

|---|---|---|---|---|---|---|

| Podkladová část | 1 | EUR | 778.6039 | 100.000 | 1000.0000 | EUR |

| Kotační část | 1 | USD | 43.500 | 4.3500 | 43.5000 | USD |

| 2 | JPY | 19811.427 | 18.2000 | 182.0000 | JPY | |

| 3 | GBP | 115.200 | 18.8000 | 188.0000 | GBP | |

| 4 | CHF | 180.353 | 19.2000 | 192.0000 | CHF | |

| 5 | AUD | 221.509 | 19.8000 | 198.0000 | AUD | |

| 6 | CAD | 215.170 | 19.6500 | 196.5000 | CAD |

Parametry

| Standard | Beginner | Demo | |

|---|---|---|---|

| Fixovaný spread v pipech | |||

|

Plovoucí spread v pipech | |||

| Distance příkazu v pipech | |||

|

Swap (Dlouhý/Krátký) | |||

|

Dostupné objemy | |||

| Cena 1 pipu v USA pro objem Vol |

Obchodní hodiny

| Den v týdnu | Serverový čas | Regionální obchodní hodiny |

| Pondělí | 00:00 — 24:00 | 00:00 — 24:00 |

| Úterý | 00:00 — 24:00 | 00:00 — 24:00 |

| Středa | 00:00 — 24:00 | 00:00 — 24:00 |

| Čtvrtek | 00:00 — 24:00 | 00:00 — 24:00 |

| Pátek | 00:00 — 22:00 | 00:00 — 22:00 |

Оblast použití

Podle výzkumů provedených v dubnu 2013 Bankou pro mezinárodní vyrovnávání plateb (http://www.bis.org/), měsíční obrat měny centrálních bank umožňuje vydělit 7 měnových vůdců, které jsme zahrnuli do posuzování:

| Měna | Podíl na obratu, % |

| USD | 43.5% |

| EUR | 16.7% |

| JPY | 11.5% |

| GBP | 5.9% |

| AUD | 4.3% |

| CHF | 2.6% |

| CAD | 2.3% |

V pravém sloupci v sestupném pořadí jsou uvedeny podíly jednotlivých měn v hrubém měnovém oběhu regulátorů. Nezahrnuli jsme do systémového indexu měny, které zabírají méně než 2% z obratu.

Při sestavování indexu považujeme (kotujeme) euro proti "portfoliu - etalonu”, skladající se z 6 likvidních měn: USD+JPY+AUD+CHF+CAD. Optimizace váh se provádí tak, aby "etalon" měl minimální čitlivost k událostem v eurozóně. Váha etalonu jsou vybrány na základě “ principu nevměšování ” měnových zón, které odpovídají kotačnímu etalonu.

Vysvětleme si použití tohoto principu. Na základě dat ve zprávě o obrat měny v roce 2013 (http://www.bis.org/publ/rpfx13fx.pdf) byla vytvořena tabulka priority likvidních měn, které kotují vůci euře:

| Měnový pár | Podíl na obratu, % | Zbytkový podíl vlivu, % |

| EUR/USD | 24.1 | 6.7 |

| EUR/JPY | 2.8 | 28 |

| EUR/GBP | 1.9 | 28.9 |

| EUR/CHF | 1.3 | 29.5 |

| EUR/AUD | 0.4 | 30.4 |

| EUR/CAD | 0.3 | 30.5 |

Celkový podíl obratu eura vůci uvažovaným likvidním instrumentům činí 30.8%. Takže, zbytkový podíl představuje rozdíl mezi celkovým obratem a podílem měnového páru EUR/x.

Zbytkový podíl popisuje stabilitu měny (EUR) vůci změně ceny kotační části. Opravdu, pro zařazení do indexu vysokou volatilitu vyžaduje účast ostatních "partnerů" měn (EUR/x) v závislosti na jejích váze v objemu měnových operací. Právě proto hodnoty pravého sloupce Tabulky 2 byly použity k určení váh měn zahrnutých do indexu.

Připomeňme si, že struktura indexu eura může být reprezentována jako následující:

Vyberme si váhy wi pro etalon для эталона пропорционально остаточной доле влияния (правый столбец Таблицы 2). Takže, zvyšujeme stabilitu etalonu vůci událostem v eurozoně. Pak citlivost indexu se určuje přítomností podkladové části - EUR. Výpočet vede k následujícímu vzorci etalonového portfolia: USD(4.35%)+JPY(18.2%)+GBP(18.8%)+CHF(19.2%)+AUD(19.8%)+CAD(19.65%).

Instrument &EUR_Index má vysokou citlovost ke změnám ekonomického vývoje v EU a proto je ideální pro strategie sledování trendu v době vypuštění klíčových událostí: prohlášení hlavy ECB, publikace obchodní bilance (Trade Balance), zveřejnění indexů spotřebitelských cen (CPI) atd.

V softwarovém prostředí NetTradeX nákup instrumentu znamená přidělování kapitálu mezi dlouhou pozicí EUR a krátkou pozící etalonu:

USD(4.35%)+JPY(18.2%)+GBP(18.8%)+CHF(19.2%)+AUD(19.8%)+CAD(19.65%). V důsledku na základě modelu GeWorko tvoří se personální kompozitní instrument (PCI).

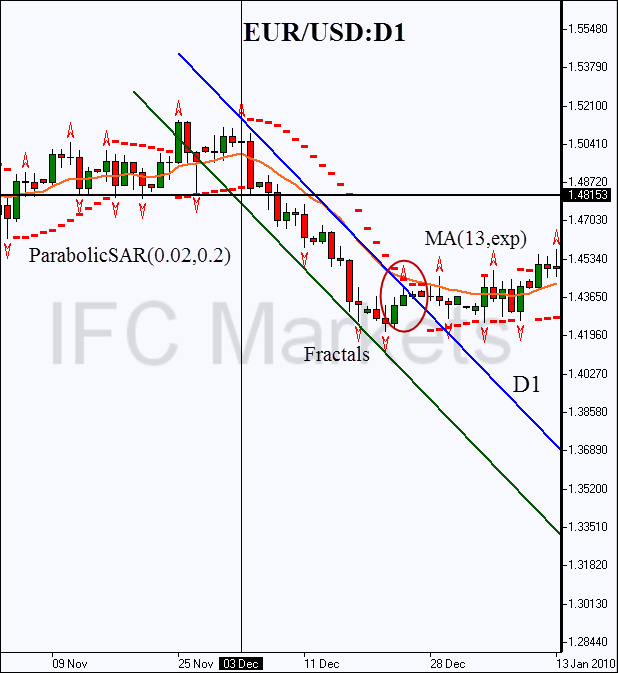

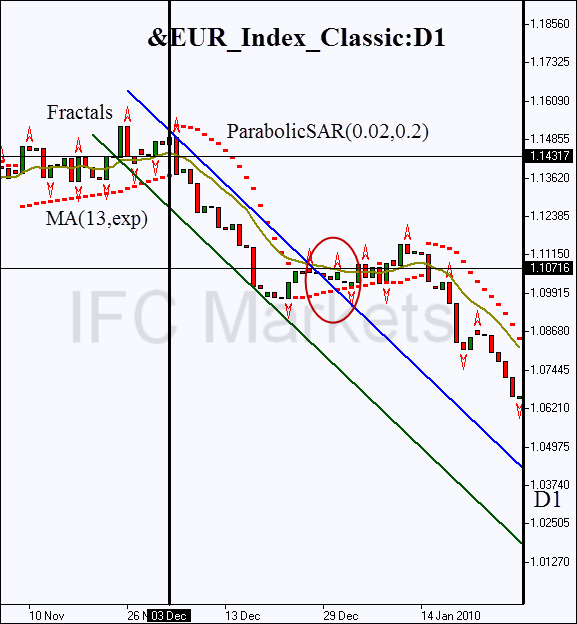

Svislá čára označuje den vystoupení odcházejícího šéfa ECB Jean-Claude Trichet 3. prosince 2009 na tiskové konferenci v Bruselu. Trichet oznámil, že ECB začne postupně snížit pomoc komerčním bankám. Nicméně, sazba poslední operace bude plovoucí. Prohlášení vedlo k poklesu atraktivity evropské měny pro zahraniční investory. Cena PCI (Personal Composite Instrument) vyšla z bočního pohybu a tvořila nový klesající trendový kanál, který potvrzuje oslabení evropské měny. V průběhu existence trendového kanálu 85 dnů index ukázal výtěžek 6%. Šířka trendového kanálu, který popisuje volatilitu nebo riziko, činil 1.8% od počáteční ceny. Můžeme odhadnout rentabilitu strategie pozičního obchodování jako poměr výnosnosti k riziku: 3.3 (>2). Takže, index je velmi atraktivním pro poziční obchodování.

Obr.1. D1 graf &EUR_Index

Obr.2. D1 graf EUR/USD

Poznamenejme, že elementární instrument EUR/USD na stejné události reagoval nepředvídatelné. Výtěžek činil 2,7% s volatilitou ve výši 2,1%. Takže, rentabilita 1.3 je téměř třikrát nižší než odpovídající velikost pro index: 1.3 proti 3.3. Výnosnost také klesla téměř 2krát. Všimněme si, že odhadovaná pozice v obou případech byla uzavřena při průrazu denní trendové linie. Otevření probíhalo při překročení nejbližší úrovně supportu po 3. prosince. Tato úroveň byla určena fraktálem Billa Williamse a činil pro euro hodnotu 1.48153 (viz obr. 2).

Jak je vidět z tohoto příkladu, kromě přitažlivosti pro trendové obchodování náš instrument umožňuje diverzifikovat rizika a vyhnout se falešné nestabilitě. Vezměte prosím na vědomí, že po tiskové konferenci ECB hlavní události týkající se rozvinutých ekonomik ostatních měnových zon neovlivnily pohyb indexu: PCI uskutečnil filtraci volatility.

Např. 24. prosince byl zveřejněn klíčový měsíční indikátor – žádosti o podporu v nezaměstnanosti v USA (Unemployment Claims). Hodnota ukazatele byla nižší než předpokladaná úroven (452K proti 471K) a nižší než předchozé hodnota ukazatele 480K: Unemployment Claims kleslna 6%. Událost vedla k prudkému posílení dolaru, což odpovídá průrazu trendové linie pro měnový pár EUR/USD (рис.2). Nicméně, reakce indexu &EUR_Index byla klidnou: trend pokračoval s malou korekcí. Poznamenejme, že trendový kanál indexu existoval mnohem delší než kanál elementárního instrumentu. Individuální rizika tykající se prudkých změn v jedné z rozvinutých ekonomik, jsou sníženy díky etalonu. Poznamenejme, že optimizace na základě "principu nevměšování" umožňuje výrazně zvýšit rentailitu a výnosnost.

Porušení této zásady vede k destabilizaci chování portfolia. Podívejme se na další PCI vytvořený klasickými pravidlami pro tvoření indexů – např, váhy aktiv populárních akciových indexů S&P500, DAX, CAC40 se určují kapitalizací odpovídajících firem. Podle tohoto klasického modelu vyberme si váhy wi pro náš etalon úměrně s podílem na obratu (levý sloupec Tabulky 2). Na obr. 3 je uveden denní graf takového indexu v době tiskové konference hlavy ECB.

Chování tohoto klasického indexu je podobný klasickému chování měnového páru EUR/USD: dolar má váhu 80% v kotačním portfoliu vzhledem k největšímu podílu na obratu. Právě proto průraz trendové linie dochází o něco později: 27. prosince roku 2009. Diverzifikace umožnila zvýšit výnosnost až do 3%, a rentabilita do 1.3. Kromě toho volatilita činila 2.3%. Takže, rentabilita indexu se shoduje s rentabilitou měnového páru EUR/USD: 3% proti 2.7%. Jak je vidět z příkladu, klasický model tvoření indexu opravdu není vhodný pro měnovou zonu, což odůvodňuje použití etalonovéo indexu.

Рис.3. D1 график &EUR_Index_Classic. Optimizace dle podílu obratu

Pro obchodování s PCI, jenž nabízejí výhradně v IFC Markets, je třeba si otevřít bezplatný účet a stáhnout platformu NetTradeX