- Аналитика

- Технический Анализ

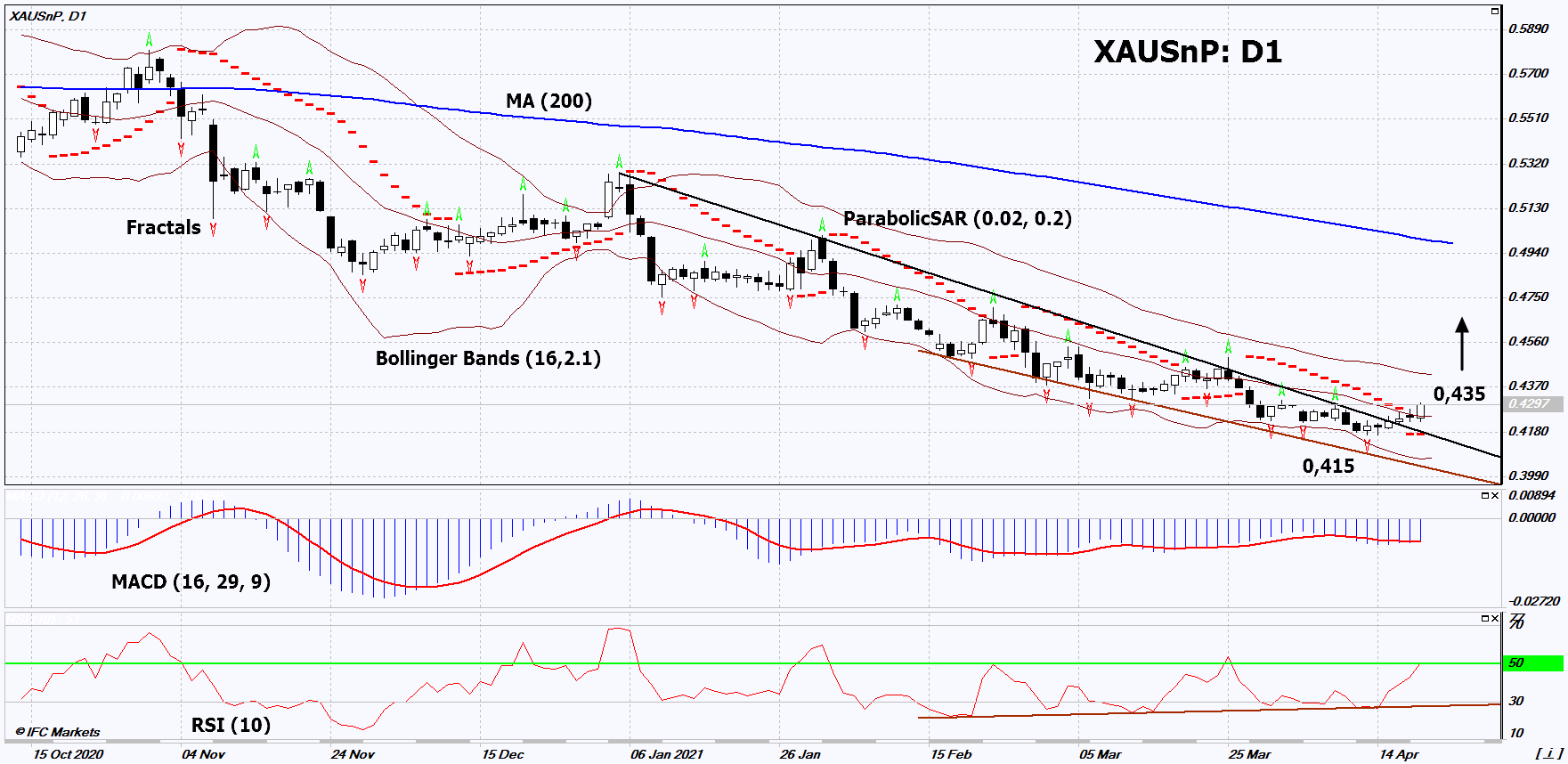

Золото против Индекса SP500 Технический Анализ - Золото против Индекса SP500 Трейдинг: 2021-04-21

Золото против Индекса SP500 Сводка Технического Анализа

выше 0.435

Buy Stop

ниже 0.415

Stop Loss

| Индикатор | Сигнал |

| RSI | Купить |

| MACD | Нейтральный |

| MA(200) | Нейтральный |

| Fractals | Нейтральный |

| Parabolic SAR | Купить |

| Bollinger Bands | Нейтральный |

Золото против Индекса SP500 Графический анализ

Золото против Индекса SP500 Технический анализ

На дневном таймфрейме, XAUSnP: D1 пробил наверх линию сопротивления падающего тренда. Ряд индикаторов технического анализа сформировали сигналы к дальнейшему повышению. Мы не исключаем бычьего движения, если XAUSnP поднимется выше 2-х последних верхних фракталов: 0,435. Этот уровень можно использовать в качестве точки входа. Первоначальное ограничение риска возможно ниже сигнала Parabolic, последнего нижнего фрактала и минимума с октября 2018 года: 0,415. После открытия отложенного ордера, стоп передвигаем вслед за сигналами Боллинджера и Parabolic на следующий фрактальный минимум. Таким образом, мы изменяем потенциальное соотношение profit/loss в свою пользу. Наиболее осторожные трейдеры после совершения сделки могут перейти на четырёхчасовой график и выставить стоп-лосс, передвигая его по направлению движения. В случае если цена преодолеет уровень стопа (0,415), не активировав ордер (0,435), заявку рекомендуется удалить: на рынке происходят внутренние изменения, которые не были учтены.

Фундаментальный Анализ инструменты по золоту - Золото против Индекса SP500

Золото подорожало на фоне ослабления американского доллара. Индекс S&P 500 корректируется вниз перед публикацией квартальной отчетности крупных компаний. Вырастут ли котировки золотого инструмента XAUSnP?

Движение наверх наблюдается когда золото дорожает, а фондовый индекс S&P500 — снижается. Спрос на драгоценные металлы может увеличиться на фоне ослабления американского доллара. В начале года инвесторы опасались и ожидали ускорения роста потребительских цен на фоне 2-х масштабных планов экономического стимулирования в общей сумме $4 трлн. Их предложила администрация нового президента США Джо Байдена. Сильный рост инфляции действительно произошел. В марте она увеличилась на 0,6% по сравнению с февралем. Это максимальное месячное повышение с августа 2012 года. В годовом выражении американская инфляция в марте составила 2,6%, что намного превышает как ставку ФРС +0,25%, так и доходность United States 10-Year Bond +1,55%. Это негативно влияет на курс доллара. Представители ФРС заявляют, что продолжат мягкую денежную политику, так как всплеск инфляции, по их мнению будет краткосрочным. Потребительские цены потом снизятся, по мере усиления экономического роста. Кроме всего этого, в Китае отмечается высокий спрос на ювелирное золото на фоне мощного повышения ВВП в 1-м квартале на 18,3% и розничных продаж в марте на 34,2% в годовом выражении. В свою очередь, фондовый индекс S&P 500 немного корректируется вниз. Инвесторы ожидают отчетов корпораций за 1-й квартал текущего года. Они должны быть очень хорошими, что бы оправдать мощный рост котировок акций. Агентство Refinitiv повысило прогноз роста совокупной прибыли компаний из списка S&P 500 до +30,9% в 1-м квартале 2021 года по сравнению с 1-м кварталом 2020 года. При этом рост самого индекса S&P 500 за последние 12 месяцев был гораздо больше и составил почти +50%.

Узнайте наши

условия торговли

- Спреды от 0.0 пункта

- 30 000+ торговых инструментов

- Уровень Стоп-аут — всего 10%

Готовы начать?

Открыть счёт Примечание:

Этот обзор носит исключительно информационно-познавательный характер и публикуется бесплатно. Все данные, содержащиеся в обзоре, получены из открытых источников, признаваемых более-менее достоверными. При этом не существует никаких гарантий, что указанная информация является полной и точной. В дальнейшем обзоры не обновляются. Вся информация в каждом обзоре, включая мнения, показатели, графики и всё остальное, предоставлена только в целях ознакомления, и не является финансовым советом или рекомендацией. Весь текст и его любую часть, а также графики нельзя рассматривать в качестве предложения совершать какие-либо сделки с любыми активами. Компания IFC Markets и её сотрудники ни при каких обстоятельствах не несут никакой ответственности за любые действия предпринятые кем бы то ни было после или в ходе ознакомления с обзором.