- Formazione

- Analisi Tecnica

- Teoria di Dow

Teoria di Dow ( Teoria Dow Jones) Spiegazione

Cosa è la Teoria di Dow

Principi della Teoria di Dow

- Un Indice Sconta Tutto.

Ogni possibile fattore, riguardante la domanda e l’offerta, è riflesso nel prezzo del mercato. - Il Mercato è Formato da Tre Trends.

Secondo Dow un trend rialzista è caratterizzato da una serie di massimi e minimi crescenti, mentre un trend ribassista è definito da una serie di massimi e minimi decrescenti.

Dow credeva che la legge dell’azione e della reazione fosse applicabile ai mercati cosi come all’universo fisico.

Dow divise i trend in tre categorie:- Primario (paragonato alla marea).

- Secondario (paragonato alle onde e rappresenta le correzioni del trend primario che costituiscono solitamente da 1/3 a 2/3 dell’ampiezza totale del trend precedente, e spesso circa il 50% del movimento principale)

- Il trend minore (paragonabile alle increspature delle onde) – rappresenta le fluttuazioni del trend secondario.

- Il Trend Primario Ha Tre Fasi.

Dow concentrò la sua attenzione soprattutto sui trend primari e li suddivise in tre fasi:- La fase di accumulazione – i trader professionisti entrano nel mercato sentendo il cambiamento nella direzione attuale del mercato.

- La fase di partecipazione pubblica – la maggior parte dei trader prende posizione in quanto i prezzi iniziano a salire rapidamente.

- La fase di distribuzione – una nuova direzione ormai comunemente riconosciuta; essa trova conferma nelle notizie economiche che porta alla crescita del volume speculativo e all'ampia partecipazione alla tendenza.

- Gli Indici Devono Confermarsi a Vicenda.

Dow osservò che l’indice industriale e l’indice ferroviario dovevano superare il precedente massimo per confermare l’avvio o la continuazione di un mercato rialzista. Non è fondamentale che i segnali si si manifestino contemporaneamente, ma una stretta vicinanza temporale è molto auspicata. - I Volumi Devono Confermare il Trend.

Il volume aumenta o diminuisce secondo la direzione del trend primario. Per Dow il volume aveva un’importanza secondaria. I suoi segnali di acquisto e di vendita si basavano sui prezzi di chiusura. - Un Trend Resta Attivo Fino ad un Reale Segnale d’Inversione

L'approccio tecnico nell'analisi di mercato si basa sull'idea che i trend in movimento tendono a restare in quella condizione finché una forza esterna gli fa mutare direzione - cosi come tutti gli altri oggetti fisici. E naturalmente vi sono dei segnali che indicano quando un trend in essere potrebbe essere in una fase di inversione.

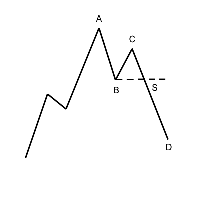

Fallimento Oscillazione.

Fallimento Oscillazione.Il fallimento del picco a C per superare A, seguito dalla rottura del minimo a B, rappresenta

un segnale "vendita" a S.

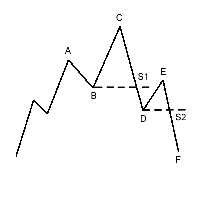

Oscillazione Riuscita.

Oscillazione Riuscita.È importante notare che C supera A prima che "D" scenda al di sotto di B. Per alcuni teorici il segnale di vendita è "S1", mentre altri si aspettano la discesa del picco a "E", prima che inizino a vendere a "S2".

Gli indici dovevano chiudere sopra i massimi precedenti o sotto i minimi precedenti per essere significativi. Le fluttuazioni infragiornaliere non avevano importanza.

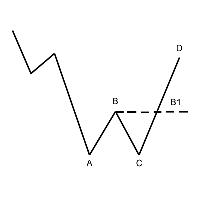

Fallimento Oscillazione al Basso.

Il segnale di acquisto si verifica

quando il punto B viene superato (a Bl).

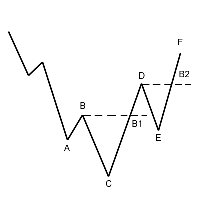

Oscillazione Riuscita al Basso.

I segnali di acquisto si verificano ai punti Bl o B2.

Not sure about your Forex skills level?

Take a Test and We Will Help You With The Rest